进货批发网童装

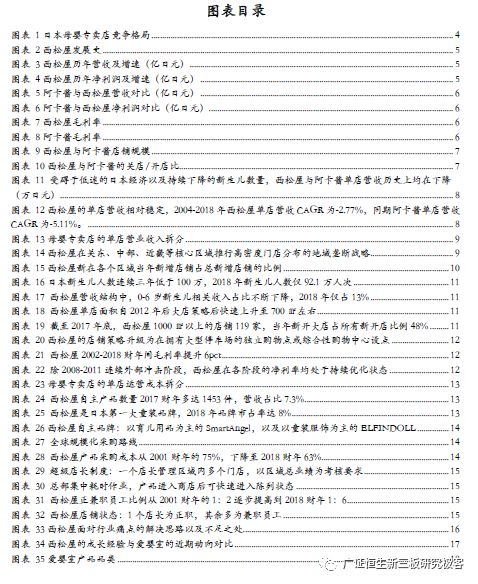

西松屋是日本第一大母婴专卖店,1956 年成立,经历了日本新生儿从210 万高峰跌破至92 万。1999 年上市后又连续遭遇08 年金融危机、11 年东京9 级大地震与福岛核泄漏、14 年消费税上涨、16 年福岛7.4 级地震等重大外部事件。在日本严峻的环境中,西松屋保持着20 年的营收增长,1998-2018 财年西松屋营业收入CAGR为10.64%,净利润CAGR 为10.81%。截至2018 年8 月,全日门店数981 家。

我们认为,西松屋在日本不足100 万的新生儿数量及频繁外部冲击下,仍保持正向营收增长并不断修复净利润。主要归功其相对稳定、持续优化的单店模型:

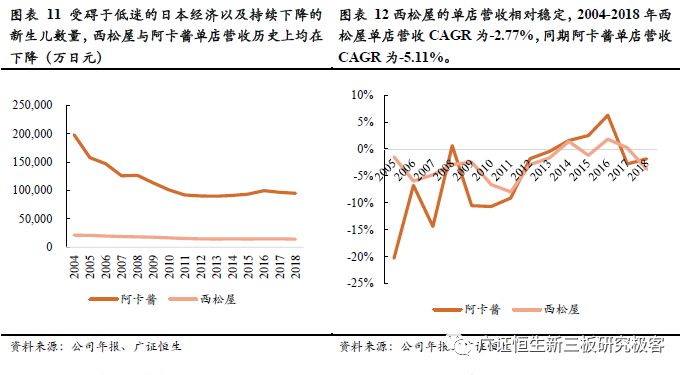

1) 单店营收方面:受碍于低迷的经济环境、持续下降的新生儿数量及不可抗的外部冲击,日本两大母婴专卖店巨头历史上单店营收均有所下降,但西松屋表现

相对稳定。2004-2018 财年西松屋单店营收CAGR-2.77%,同期阿卡酱单店营收CAGR-5.11%。西松屋一方面拓展增量市场,如发展多类型单店、开发高年龄段产品,目前有居民区、交通枢纽、独立购物点、商城mall 四种类型单店。营收中,6个月以上的儿童服装和用品,2018 财年分别占48%、39%;另一方面是抢占存量市场,如区域集中开店、推行地域垄断化,西松屋历年60%的存量店铺和50%的新增店铺均属于关东、中部、近畿等核心区域进货批发网童装。

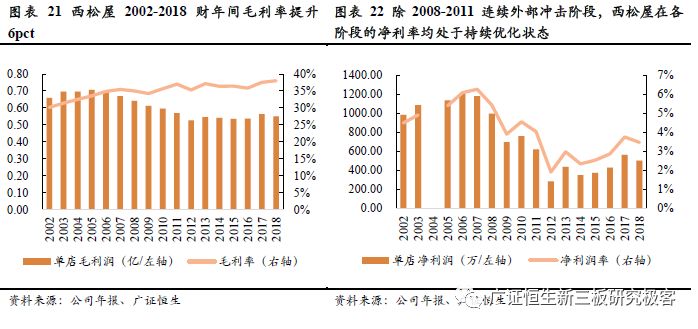

2) 单店成本方面:西松屋2002-2018 财年间毛利率提升6pct 至38%,阿卡酱同期毛利率30%;净利率方面,历次重大外部事件后,西松屋都能在次年修复净利率,2018 财年西松屋净利率上调修复至3.47%,同期阿卡酱净利率2.43%。西松屋一方面降低成本,如建设自有品牌、规模化采购,其自有品牌包括育儿产品品牌Smart Angel,及童装品牌ELFINDOLL,且西松屋为日本最大童装品牌,市占率8%。

另一方面是增强效率,如超级店长制度、集中耗时作业简化店铺工作等。西松屋单店员工约5-6 人,正职员工数量低于店铺数量,推算其中店长为正职,其余为兼职。

爱婴室是A 股唯一母婴专卖店,从其目前所处地区新生儿数量、单店目标群体类型来看,与西松屋具有一定的历史相似性,西松屋1997-2007 的高速成长经验以及2008-2018 抗击外部风险经验对其具有一定的参考意义。对比西松屋的优化策略,我们认为爱婴室目前单店根基良好,在较少外部风险,且新生儿体量仍较大的中国市场上,爱婴室具有较大的增长空间。

1)爱婴室在成本与效率的管控上较为良好,2015-2017 净利率提升1.03pct、毛利率提升2.69pct。在成本的控制上,推行自有品牌、加大直采比例。在效率的提高上,标准化店铺体系及自建物流外,并开始探索大店类型,逐步形成多类型单店。

2)存量市场上,爱婴室是华东母婴专卖店巨头,并通过并购与自建方式向全国布局。爱婴室目前主要布局在华东地区,截至2018Q3 在上海、浙江、江苏等华东地带门店占比89%。2018 年12 月公司通过收购重庆泰诚(婴友)切入西南市场。

3)增量市场上,爱婴室的核心收入与利润仍来源于低龄段产品,在新生儿下降趋势下需重点关注。营收结构中,奶粉及用品2017 年分别贡献了的41.92%、26.83%。利润结构中,棉纺类与食品类2017 年分别贡献了39.69%、32.7%毛利润。

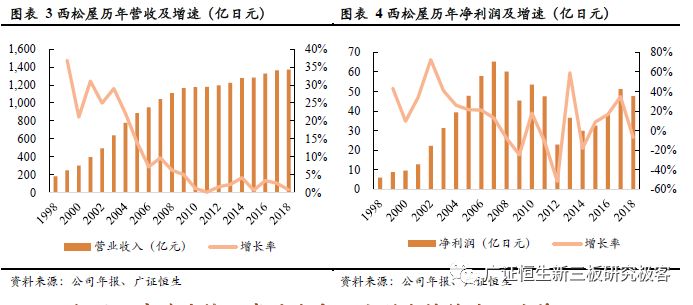

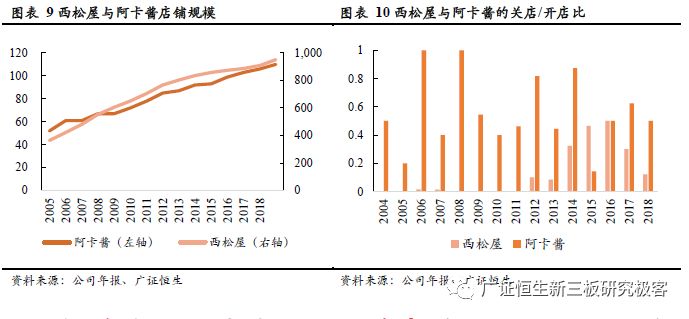

西松屋成立于1956 年,是目前日本店铺数量最多,营业收入规模最大的母婴专卖店。2018 财年西松屋实现营业收入1373.09 亿日元。以营业收入规模计,阿卡酱是日本第二大母婴专卖店,2018 财年实现营业收入1047 亿日元。

西松屋是日本第一大母婴专卖店,从近畿地区起家,1997 前后向全国快速扩张,截至2018 年8 月,门店数达981 家。近20 年来,历经各种经济周期,连续遭遇两次重大外部事件后的西松屋一直保持着稳定的增长步伐,虽利润水平暂未恢复,但营业收入一直保持正向增长,1998-2018 财年营收CAGR 达10.64%。

2018 财年,西松屋实现销售额1373 亿日元,净利润47.61 亿日元,市占率一直保持在6%左右。

1)1998-2007 年西松屋的营业收入、净利润一直保持两位数的高速增长,1998-2007 年营业收入CAGR

2)2008 年全球陷入金融危机,日本经济低迷,西松屋进入低速增长期,2008-2009 营收增速保持在

3)2011 年3 月东京9.0 级大地震及福岛核泄漏,日本部分区域物流停滞,灾害导致25985 人死亡、13346 人失踪,其中也不乏西松屋店员。据财报披露,西松屋当年119 家门店被迫停止营业,占当年门店比15.51%,2012 财年(2012 年2 月)西松屋净利润砍半,下滑51.83%至22.91 亿日元。

4)2013-2018 年期间西松屋也陆续经历了2014 年的消费税上调,2016 年的福岛7.4 级地震。仍保持营收增长,并逐步实现利润的恢复。2013-2018 年西松屋营业收入CAGR 为2.3%,净利润CAGR 为12.97%。2018 财年,实现销售额1373 亿日元,净利润47.61 亿日元。

1.2 西松屋开店速度快、成功率高,毛利率持续边际改善,2002-2018财年间毛利率提升6pct 至38%

西松屋2006 年反超阿卡酱营收后一直保持十数年的正向营业收入增长。与西松屋同为日本母婴专卖店巨头的阿卡酱在2004 年营收1032 亿日元,高于西松屋当时的779 亿日元。2006 年西松屋反超阿卡酱,此后在阿卡酱下滑的2006-2011 期间,西松屋一直保持稳定增长。2018 财年西松屋营业收入1373 亿日元、阿卡酱营业收入1047 亿日元。

同样处在新生儿数量下降的环境下,并连续遭遇2008 年金融危机、2011 年东京大地震与福岛核泄漏、2014 消费税上调、2016 福岛大地震,虽然西松屋的净利润曾被砍半,但也一直高于阿卡酱的净利润水平。阿卡酱历史上常年处于亏损状态,2009 年并入711 集团后,作为其零售体系中专门服务婴幼儿及孕妇的业态,直至2014 年才进入盈利状态。2018 财年西松屋净利润47 亿日元、阿卡酱净利润25 亿日元。

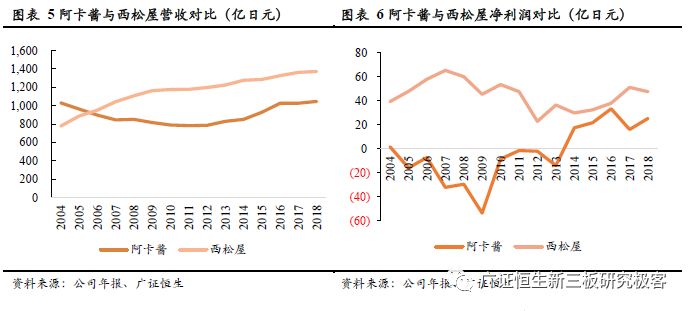

除了收入与利润规模外,西松屋的毛利率也相对较高,并呈现良好的增长趋势。西松屋毛利率常年保持在30%以上,除了2008、2011、2016 年收到金融危机、地震等外部风险影响,多数年份毛利率均在持续上升,2018 年西松屋毛利率达38.02%,相比2004 年提升5.5pct。同时期的阿卡酱2018 年毛利率30%,相比2004 年提升6pct。

母婴专卖店属于线下零售业态,整体营收与净利润与开店速度和质量息息相关,西松屋的开店速度高、开店成功率高。从开店速度来看,阿卡酱与西松屋由于单店模型存在差异,因此门店数量差距较大,从各自发展来看,均在稳步拓店。阿卡酱定位于大店模式,单店面积在1500 ㎡以上,2007 年后一直保持每年新开8-10 家店,西松屋则过去定位于小店模式,单店面积约600 ㎡,2012 年开始规划1000 ㎡左右的大店,从2008 年后一直保持30-50 家的拓店速度。从开店质量来看,西松屋历年关店/开店的比例明显较低,2012年发展大店模式后,关店/开店的比例有所提高,但总体来看,开店成功率仍然相对较高。

在日本母婴专卖店领域,西松屋无疑是标杆企业,规模常年稳定发展,毛利率不断边际改善。在经历诸多重大外部事件后仍能保持正向增长并能不断修复净利润。我们认为,主要归功于其相对稳定且持续优化的单店模型。

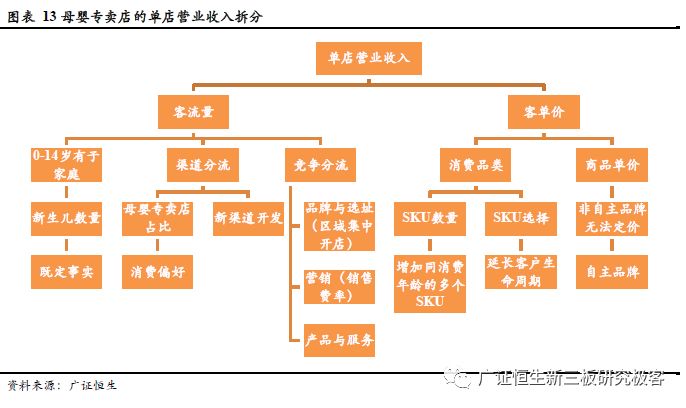

简化的母婴专卖店盈利模型是净利润=店铺数量x(单店营收-单店成本)。单店模型的优化一方面是开

源 ,提高或稳定单店营业收入;另一方面是节流,降低单店营业成本,提高毛利率与净利率。以下我们

受碍于低迷的经济环境、持续下降的新生儿数量以及不可抗的外部事件冲击,西松屋与阿卡酱历史上单店营收均呈下降状态,但西松屋的单店营收相对更加稳定。西松屋与阿卡酱的单店营收历史上均呈现下降趋势,主要由于日本经济低迷、新生儿数量下降、外部事件冲击、竞争加剧、区域市场趋于饱和等因素综合导致的新增店铺边际收入递减。对比来看,西松屋相比阿卡酱而言,边际收入递减的程度较弱,2004-2018 年西松屋单店营收CAGR为-2.77%,同期阿卡酱单店营收CAGR 为-5.11%。

母婴专卖店的单店营业收入取决于客流量×客单价。客流量的影响因素包括宏观方面的0-14 岁儿童数量,中观方面各业态分流情况以及新渠道的分流,微观方面的选址与品牌、营销推广、产品和服务等。客单价的影响因素则包含消费品类的多寡以及各个商品的单价。对于企业而言,不同方面可发挥的作用具体如下:

1) 客流量方面:儿童人数多寡是既定事实难以影响,母婴专卖店业态的渠道分流能力由市场的消费者偏好决定,单一企业难以作为。但企业能够通过选址与品牌、营销推广、产品和服务等方式进行同行竞争分流,此外还可以开发新渠道,跳出线下母婴专卖店的局限。

2) 客单价方面:消费品类的增加,一方面可横向扩充提供同一消费年龄尽可能多的品类,即增加SKU,另一方面可纵向延伸单一客户的生命周期,提供更丰富年龄段的产品,两者最终都会伴随着单店面积的扩大。商品单价的提升可以加大自主品牌的比例。

因此,母婴专卖店单店营业收入增加的重点在于通过选址与品牌、营销推广、产品和服务等进行同行竞争分流,并开发新渠道以获取更多的客流量;此外还可以通过自主品牌建设、增加合适的SKU 以延伸用户生命周期,极尽可能的提高客单价水平。

西松屋通过区域集中开店模式推进地域垄断,放大品牌效应实现竞争分流。母婴专卖店专门满足母婴消费群体的购物需求,相对综合商店而言提供的商品十分垂直,SKU 数量和种类是处于劣势。并且西松屋定位于平价、高性价比母婴产品提供商,而非中高端路线。因此由产品与服务所产生的品牌效应对比阿卡酱、MIKI HOUSE 等中高端、大型购物中心的母婴专卖店来说相对较弱。西松屋选择推行区域集中开店的地域垄断方式,在消费者心智中形成品牌效应进而实现竞争分流。

区域集中开店是指新开门店尽量围绕已有门店,在区域内实行门店的高密度分布。比如,西松屋在关东、中部、近畿等核心区域常年大量新增门店,公司历年来店铺60%以上属于上述核心地区,历年新增店铺50%以上属于上述核心地区。

除了核心区域长期集中开店外,在其他地区,西松屋也通过连续几年的集中布局抢占市场。西松屋1998年进军九州地区,在可统计年份的2002-2008 财年期间,连续7 年大量的开设新店,新增店铺占当年总新增店铺的20%左右。2001 年西松屋进军东北地区同样采取了集中开店策略,2002-2005 财年连续4 年新增店铺占当年总新增店铺的10-20%。2003 年布局北海道时,也同样采取了集中开店策略。

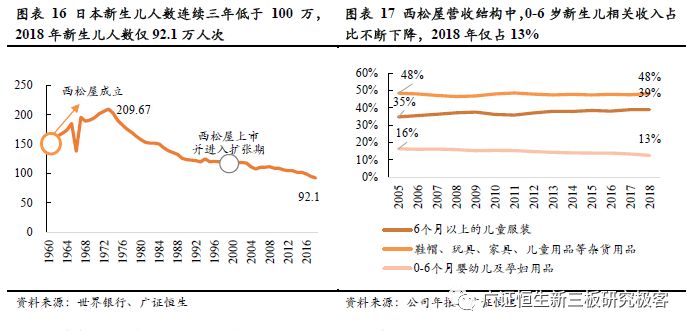

西松屋的规模扩张并非完全依赖新生儿数量。西松屋自1956 年成立,经历了日本1960-1973 年十数年的新生儿增长红利,但1973 年之后日本进入了少子化阶段,新生儿人数从1973 年的209.67 万人次,下降到2018 年的92.1 万人次。新生儿人数并不是影响西松屋发展的核心因素,事实上西松屋快速扩张的时候起于1999 年上市前后,上市后20 年时间店铺数量、营收均成长了5 倍多。

对新生儿低依赖的基础是广泛年龄段的产品结构。西松屋自1999 前后开始快速扩张,除了上市后的资本支持外,能够满足更广泛的消费需求是企业扩张成功的市场因素。从西松屋的营收结构来看,与新生儿最相关的是0-6 岁的婴幼儿及孕妇用品,2018 年其营收占比仅13%。西松屋更多的收入来源于6 个月以上的儿童服装和鞋帽、玩具、家具、儿童用品等杂货用品,2018 年营收占比分别为48%、39%。一方面是扩大消费年龄群体,提供更高年龄段的产品,另一方面是围绕已有群体提供更多的周边产品。

发展多类型单店模式,新增大店模式,以适应更高消费年龄段的品类扩张。由于要向更高年龄段的消费群体提供更多样的产品品类,西松屋2012 年进一步升级店铺策略,新开门店侧重于1000 ㎡以上,主要设置在拥有大型停车场的独立购物点或者综合性购物中心地带,截至2017 年底,西松屋1000 ㎡以上的店铺119 家,当年新开大店占所有新开店比例48%。已然形成居民区、交通枢纽、独立购物点、商城mall四种类型单店。

西松屋的单店成本持续降低,毛利率长期保持在30%以上并持续优化,净利率受2008-2016 年的连续外部冲击下降,并且在历次重大外部事件后,西松屋都能在次年修复净利率,2018 财年净利率3.47%。西松屋毛利率持续优化,2002-2018 财年期间毛利率提升6pct。税前净利率在2002-2007 财年期间增长2.79pct至10.76%,2008-2011 财年连续受到外部冲击,税前净利率降低至3.96%,2012 财年后净利率逐步修复上调1.56pct 至3.47%,同期阿卡酱净利率2.43%。

1) 产品成本方面:一方面可通过自主品牌建设,提高高毛利产品的占比;另一方面可通过规模化采购降低采购成本。

2) 运营成本方面:折旧耗损、物流配送等均可通过规模经营降低边际成本。此外运营成本最大的人员薪资以及房租水电两块,则需要持续寻找最优坪效及人效的动态平衡点,以降低/稳定单位成本。

因此,母婴专卖店单店运营成本降低的重点在于通过自主品牌建设以及规模化采购提高毛利率,并通过持续监测优化坪效、人效,规模化经营等措施降低或稳定单位成本与边际成本。

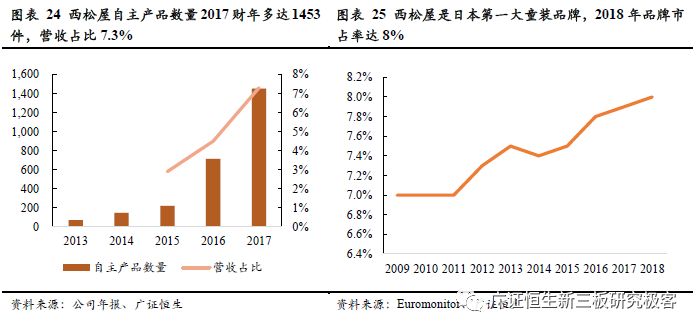

为了贯彻高性价比路线、谋求产品差异化,西松屋自2013 财年起开始推出自主育儿产品品牌SmartAngel,以及童装服饰品牌ELFINDOLL,2018 年西松屋品牌在全日本市占率达8%,为日本第一大童装品牌。截至2017 财年西松屋拥有自主产品研发人员80 余人,自主产品数量多达1453 件,营收占比7.3%,根据其财报披露,未来有规划将自主产品营收占比提高至30%。

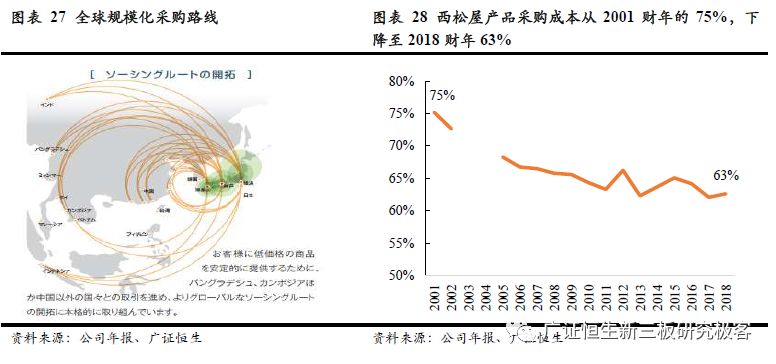

除了推行自主品牌建设外,西松屋还大力推行全球规模化采购,以降低采购品牌成本,2001-2018 财年间西松屋采购成本下降12pct。西松屋在全球多个地区采购产品,除了中国以外,还积极与孟加拉国、柬埔寨等国家进行交易。其采购成本也随着规模化采购的开拓,从2001 财年的75%,下降至2018 财年63%,17 年时间累计下降12pct。

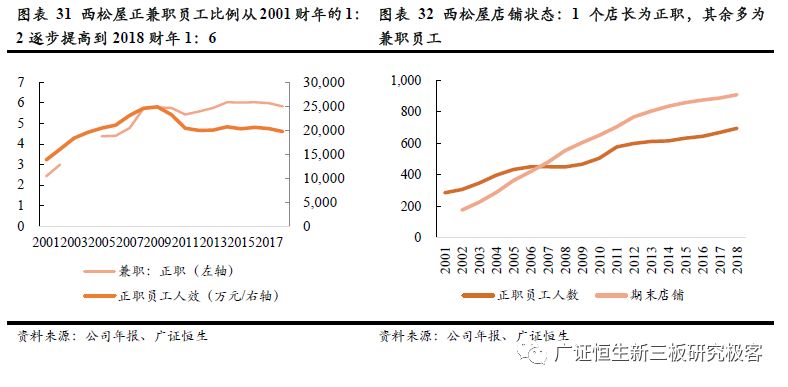

门店扩张要求大量的店长储备,西松屋为了减少对店长需求、提高店长的生产效率,推行超级店长制度。超级店长制度即一个店长管理区域多个店铺,考核要求以区域总业绩为单位,而非单一店铺本身。

在普通工作员工人效上,西松屋则推行总部集中耗时作业制度,使得店铺工作标准化、简单化。西松屋将费工夫及时间的作业集中在总部,使商品能以快速陈列的状态进货到店铺,比如将服饰与衣架装备在一起、按类别配送。且西松屋还采用统一的商品陈列方式。因此西松屋的店铺工作非常标准化与简单化。

标准化、简单化的店铺工作,使得西松屋可利用兼职员工,优化店铺正职员工人效,适应日本较难的雇佣环境。由于日本劳动力逐渐减少,雇佣环境较难,西松屋单店员工需要约5-6 人,标准、简单的工作可利用兼职人员优化运营。西松屋正职员工与兼职员工的比例从2001 财年的1:2 逐步提高到2018 财年1:6,结合超级店长制度,推算店铺情况为店长为正职,其余多为兼职员工,自2007 财年开始,西松屋的店铺数量就超过正职员工数量。对正职员工的需求下降,使得其可以较好的适应日本的雇佣环境。除了2011年东京大地震和福岛核泄漏,导致员工伤亡情况和部分店铺停滞运作外,西松屋的正职员工人效从2001

从西松屋的发展历史来看,新生儿人数并非影响母婴专卖店扩张的唯一因素,稳定、持续优化的单店模型是企业抗击外部风险的根基。西松屋在日本进入少子化后漫长的46 年中,仍然蓬勃的增长了36 年,稳居日本母婴专卖店龙头数十年,其核心要素在于稳营收、控成本的单店优化策略,也因此连续抗击了日本2008-2018 年期间的诸多外部事件。

除了不可控的外部风险外,影响母婴专卖店发展的因素,一方面是停滞发展的行业空间、新渠道分流、饱和分布的区域市场等因素降低企业收入,另一方面是坪效、人效低,产品采购成本居高不下等因素抬高

1) 在单店营收方面,西松屋的主动措施的思路一方面主要是拓展增量市场,如高年龄段产品开发,另一方面主要是抢占存量市场,如区域集中开店策略。

2) 在单店成本方面,西松屋的主动措施一方面是降低成本,如建设自有品牌、规模化采购,另一方面是增强效率,如发展多类型单店模式适应市场环境、超级店长制度、集中耗时作业等。

爱婴室是我国唯一一家上市母婴专卖店,从所处新生儿数量、单店目标群体类型等成长背景与西松屋历史情况具有一定的相似性,西松屋1997-2007 的高速成长经验以及2008-2018 抗击外部风险经验对其具有一定的参考意义:

1)新生儿背景:爱婴室主要分布区域江浙沪地带2018 年的新生儿人数约155 万人,近似于日本1980年前后的水平,而此时西松屋仍主要布局近畿地区,其于1999 年上市前后才开始大规模的对外扩张。

2)门店目标群体与类型:爱婴室2017 年单店面积约587 ㎡,主要布局在社区周边,近年来也逐步新增1000 ㎡左右的大店类型,布局购物中心;西松屋上市前后单店面积在500-600 ㎡,主打居住区与交通枢纽地带,2012 年开始新增1000 ㎡左右的大店类型,主打独立购物点与购物中心MALL;

对比西松屋的成长经验与爱婴室的近期动向,我们认为爱婴室单店根基良好,在较少外部风险和新生儿体量仍较大的中国市场,爱婴室仍具有较大的成长空间,但仍需注意在增量市场的布局情况:

1、爱婴室在成本与效率的管控上较为良好,2015-2017 净利率提升1.03pct、毛利率提升2.69pct。在采购成本的控制上,2015-2017 年公司向生产商直接采购比重上升10pct,比重达60.11%;在自有品牌成本

的控制上,公司主要开发高毛利产品,自有产品的毛利率比采购品牌高10%左右。在效率的提高上,除了标准化店铺体系及自建物流外,爱婴室也开始探索大店类型,逐步形成多类型单店。

2、存量市场上,爱婴室是华东母婴专卖店巨头,并通过并购与自建方式向全国布局。爱婴室目前主要布局在华东地区,近年来主要以上海为中心向外围区域江苏、浙江等地扩张。截至2018Q3 公司在上海、浙江、江苏等华东地带门店占比89%。2018 年12 月公司通过收购重庆泰诚(婴友)切入西南市场。

营收结构中,奶粉及用品是核心收入来源。2017 年分别贡献了的41.92%、26.83%营收。利润结构中,棉

纺类与食品类是公司毛利润的主要来源。2017 年分别贡献了公司39.69%、32.7%的毛利润。从奶粉、用品、棉纺、食品的产品品类明细来看,大多属于婴幼儿年龄段。随着我国新生儿人数逐步下降,该市场的规模

将逐步收缩,据统计2018 年上海、江苏、浙江三地合计新生儿155.13 万人,同比减少1.46 万人(江浙地

带合计减少7.09 万人)。西松屋通过开发高年龄段产品解决此问题,2018 财年6 个月以上的儿童服装和鞋

母婴行业仍处于成长期,同业竞争下多进行价格战抢占市场;未来,随着母婴行业增长逐渐趋于理性,必将出现行业内部的洗牌。并且随着新生儿增速逐渐放缓,低龄段母婴市场扩张速度可能出现下降趋势。

母婴零售的参与者母婴专卖店、超市、百货、电商等。近年来,受益于母婴行业的蓬勃发展,市场竞争日趋激烈;同时,海外诸如西松屋、阿卡酱、mothercare 等母婴企业暂较少布局国内时间,若海外品牌进驻,将加剧国内母婴零售市场的竞争。

线下店铺快速扩张存在渠道的边际递减效应,扩张成本的增加会加剧企业的营业风险;此外在区域市场占有率逐渐增大后继续增加投入可能导致成本增加,及收入增加不及预期。受快速扩张带来的人才储备、管理有效性、供应链管理、物流等问题,存在增速降低或负增长的风险。返回搜狐,查看更多